Crédit immobilier : avez-vous toujours intérêt à passer par un courtier ?

Crédit immobilier : avez-vous toujours intérêt à passer par un courtier ?

Avec la hausse des taux des crédits immobiliers, les courtiers l’assurent : leur service devient plus pertinent pour tirer parti des disparités entre les barèmes des établissements. Mais, alors que certaines banques se montrent plus réticentes à prêter, ces intermédiaires ont-ils un réel pouvoir de négociation ? Eléments de réponse.

Passer par un courtier permet-il d’obtenir un emprunt immobilier plus facilement et avec un meilleur taux ? (Pascal SITTLER/REA)

Les temps sont durs pour les courtiers. L’Union des Intermédiaires de crédit appelle d’ailleurs ses adhérents à venir manifester mardi prochain devant le siège de la Banque de France pour demander le relèvement du taux d’usure – le taux maximum auquel une banque peut prêter – qu’ils accusent d’être trop bas pour permettre à des emprunteurs solvables d’obtenir un prêt immobilier.

« En dépit d’une hausse de la demande de 5 % par rapport à l’été dernier, notre chiffre d’affaires ne suit pas. Surtout avant la période estivale, des courtiers me rapportaient devoir éconduire 3 à 4 demandes par jour, sachant d’office qu’ils ne pourraient pas leur trouver de prêt », confie Sandrine Allonier, porte-parole du réseau Vousfinancer. « C’est difficile pour les courtiers en ce moment. Ils sont contrariés car les banques n’ont plus besoin d’eux. Les frais de courtage peuvent bloquer un dossier, entraînant le dépassement du taux d’usure », rapporte un banquier sous couvert d’anonymat.

Cet argument, celui de la commission qui, additionnée aux autres frais, serait responsable du refus du crédit, ne passe pas auprès des courtiers. « C’est un sacré raccourci, fustige Cécile Roquelaure, directrice de la communication d’Empruntis. Quand un dossier bloque de très peu, courtiers et banquiers savent se coordonner pour faire un effort. Le travail des courtiers mérite d’être rémunéré », renchérit-elle.

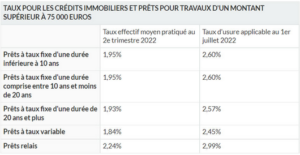

« Nos honoraires ont un impact de seulement 0,05 point sur le TAEG », indique de son côté Sandrine Allonier. Ce taux annuel effectif global mesure le coût d’un emprunt immobilier sur toute sa durée de vie (taux d’intérêt, assurance, frais de dossier, de garantie…). C’est lui qui permet de comparer les offres de prêt. C’est aussi ce TAEG qui doit rester en dessous du taux d’usure pour que la banque puisse octroyer le financement. Avec la hausse actuelle des taux immobiliers, les courtiers sollicités l’assurent, leurs services deviennent encore plus pertinents. « Quand les vannes du crédit se resserrent, notre métier est plus difficile, mais il prend alors tout son sens. Les barèmes sont moins homogènes d’une banque à une autre, il y a de vraies différences selon les établissements, explique Cécile Roquelaure. Dans ce contexte, celui d’un taux moyen se rapprochant des 2 %, « obtenir un taux de 0,10 point plus bas devient actuellement plus significatif pour le budget des ménages que lorsque la norme était à des taux à 1 % », ajoute la porte-parole. Un lien de cause à effet qui ne se vérifie pas nécessairement, nuance Olivier Gayraud, juriste à l’association de consommateurs Consommation, logement, cadre de vie. « Certains courtiers affirment qu’ils ont un pouvoir de négociation plus important qu’un client, seul, devant un banquier. Je suis moins catégorique, surtout devant un conseiller bancaire qui le connaît bien ».

Cet argument en défaveur des courtiers résonne dans un contexte où les établissements bancaires veulent préserver leur marge d’intérêt. C’est-à-dire l’écart entre le taux appliqué au client final, borné par le taux d’usure, et le coût de la ressource empruntée sur les marchés. Un coût qui augmente avec la fin de la politique monétaire accommodante de la Banque centrale européenne.

Source Les Échos

Marie-Eve Frénay

Publié le 15 septembre 2022

Commentaires récents